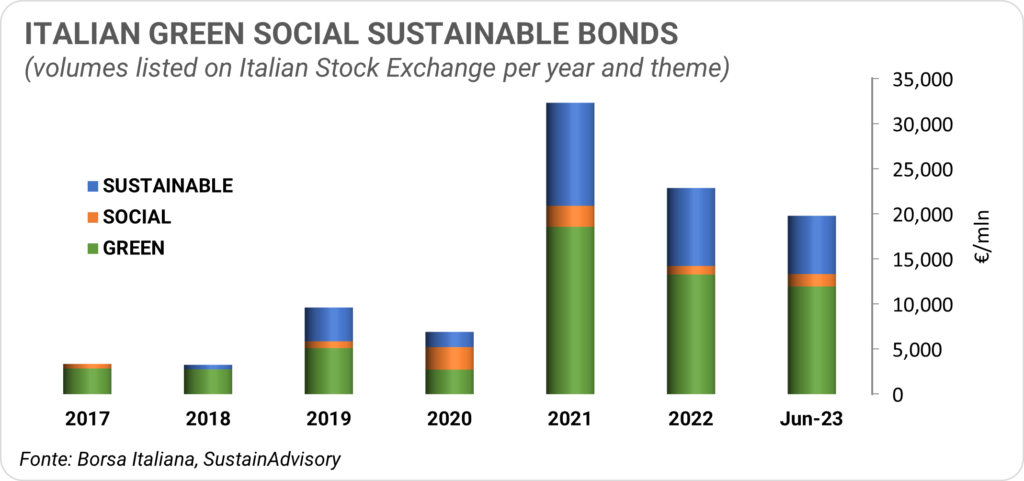

- Il totale cumulato di debito green, social e sostenibile (GSS) emesso da società italiane e quotato su Euronext Borsa Italiana al 30 giugno 2023 dal 2014 ha sfiorato i 100 miliardi di euro (EUR98.2mld).

- Nel primo semestre del 2023 il volume di obbligazioni GSS di emittenti italiani è stato di EUR19.7mld, che si confronta con EUR8.1bn dello stesso periodo del 2022 (+144%) e con EUR22.8bn dei 12 mesi del 2022. Una dinamica simile si registra per il numero delle emissioni che erano 26 nel primo semestre 2023, pari al numero delle emissioni nei 12 mesi del 2022.

- Nel 2023 sono state le società finanziarie gli emittenti più dinamici avendo registrato una crescita dei volumi emessi del 55% rispetto al 2022; in lieve diminuzione (-4.2%) invece il segmento delle società non finanziarie. Stabili e poco dinamiche le società assicurative su questa asset class, in questo primo semestre del 2023 si registra l’assenza di emissioni ‘green’ sovrane. La popolarità del debito GSS tra le banche riflette l’incremento dell’offerta di prodotti green da parte di queste ultime per canalizzare i finanziamenti verso investimenti di transizione.

- L’area tematica prevalente rimane quella dei green bond con il 60% dei volumi, in costante crescita i sustainable e sustainability-linked bonds con il 33% dei volumi, mente i social bond rappresentano una quota residuale con circa il 7% dei volumi in progressiva diminuzione anno su anno.

- Il 2023 si annuncia come un anno da primato per le emissioni di debito GSS che fine anno potrebbero superare i volumi del 2021 (EUR32mld) l’anno dei record per le emissioni green, sociali e sostenibili. Il mercato del debito GSS nel 2022 ha subito un calo significativo a causa del conflitto russo-ucraino e alla conseguente instabilità macroeconomica che ha determinato un rallentamento generalizzato degli investimenti e scoraggiato il riscorso allo strumento obbligazionario.

- Il 2023 è iniziato con un’emissione obbligazionaria sustainability-linked record da parte della società oil&gas ENI Spa offerta al mercato retail. L’offerta iniziale di 1 miliardo di euro è stata ampliata a 2 miliardi di euro a causa di una richiesta maggiore del previsto da parte del mercato che ha raggiunto ordini per oltre 10 miliardi di euro registrando un tasso di oversubscription record di 10 volte.